Mając na uwadze wzrost po pandemii, ubezpieczyciele przygotowują się do okresu transformacji. Jednocześnie nieustanne wyzwania związane z bezpieczeństwem i zmieniającymi się zachowaniami klientów są większe niż kiedykolwiek, co stawia sektor ubezpieczeniowy przed szeregiem ruchomych celów. Oczekiwania pracowników firm ubezpieczeniowych również ewoluują. Zapotrzebowanie na sensowną pracę wymaga od firm nie tylko wzmocnienia systemów wynagradzania, ale także umiejętności opowiedzenia jasnej historii marki, określającej społeczny cel ich konkretnego produktu lub usługi.

Sukces w tym złożonym środowisku branżowym będzie prawdopodobnie wynikiem przyjęcia holistycznego cyfrowego sposobu myślenia, co oznacza inwestowanie w ludzi w takim samym stopniu, jak w strategię technologiczną. Na początku warto sporządzić mapę drogową ewoluującego krajobrazu trendów w technologii ubezpieczeniowej.

Sztuczna inteligencja

Sztuczna inteligencja (AI) zmienia niemal każdą branżę, a 74% ubezpieczycieli przewiduje zwiększenie wydatków na AI w 2022 roku. Myślący przyszłościowo ubezpieczyciele widzą w tym prawdziwą szansę na obniżenie kosztów i innowacje w zakresie usług. AI wkrótce zautomatyzuje (lub mocno ułatwi) wiele podstawowych procesów, przesuwając codzienne obowiązki administracji ubezpieczeniowej. Prawdopodobnie pojawi się model “człowiek w pętli”, zwiększający produktywność i otwierający dostępność agentów dla bardziej kontaktowych interakcji z klientami.

Jednak efekt falowania sztucznej inteligencji na rynkach oznacza również, że ubezpieczyciele będą musieli wprowadzić innowacje do istniejących modeli i procedur oceny ryzyka. Na przykład w dziedzinie ubezpieczeń samochodowych, postępy w dziedzinie sztucznej inteligencji w zakresie skuteczności samochodów samojezdnych przeniosłyby ryzyko z kierowców na oprogramowanie, które obsługują. To oczywiście uzasadniłoby ogromną zmianę w sposobie oceny ryzyka przez ubezpieczycieli.

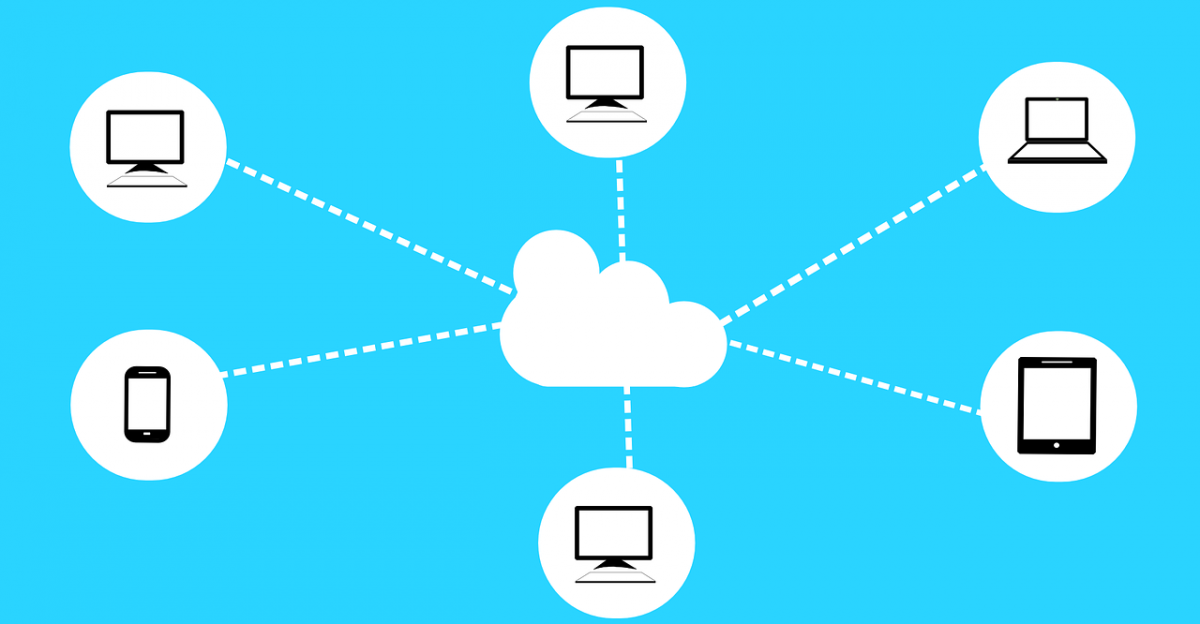

Chmury obliczeniowe

Znaczącą barierą dla postępu technologicznego w branży ubezpieczeniowej jest powszechne korzystanie ze stacjonarnych, starszych systemów przechowywania danych. W ciągu ostatnich pięciu lat sytuacja ta uległa zmianie, a coraz więcej ubezpieczycieli przyjmuje strategie infrastrukturalne typu “cloud-first”, pomimo początkowego oporu przed porzuceniem systemów stacjonarnych. W rzeczywistości 75% ubezpieczycieli planuje obecnie rozszerzenie wykorzystania chmury obliczeniowej w nadchodzącym roku. Bez wątpienia migracja do pamięci masowej w chmurze posłuży wielu ubezpieczycielom jako zwinny fundament, ułatwiając postępy w rozwoju nowych produktów i personalizacji doświadczeń klientów.

Co więcej, pojawienie się systemów chmury hybrydowej mogłoby zmienić oblicze ubezpieczeń, prezentując szereg korzyści zarówno dla wdrożeń, jak i partnerstw. Systemy chmury hybrydowej pozwoliłyby ubezpieczycielom na integrację z narzędziami i systemami stron trzecich, dzięki czemu pozostaliby oni otwarci na możliwości rynkowe, które pojawiają się w coraz bardziej osadzonym ekosystemie ubezpieczeniowym.

Architektura zero zaufania

Cyberataki są palącym problemem dla wszystkich działających w sferze cyfrowej. We wszystkich branżach w skali globalnej cyberwłamania wzrosły o 29% w pierwszej połowie 2021 roku, przy czym głównym czynnikiem przyczyniającym się do tego był 93% wzrost incydentów związanych z oprogramowaniem ransomware.

Blockchain pomaga ubezpieczycielom w spójnym zarządzaniu danymi klientów w całej sieci, upraszczając procesy takie jak zarządzanie tożsamością i zapobieganie oszustwom.

Ramy bezpieczeństwa typu zero-trust mogą zaoferować kolejną warstwę ochrony. Wymuszając ciągłą autoryzację i ustanawiając coś, co czasami nazywa się “siecią bez granic”, zero-trust sprawia, że środowiska cyfrowe są wysoce odporne na cyberwłamania. W środowisku ubezpieczeniowym, bezpieczeństwo zero-trust jest w stanie zabezpieczyć zdalne środowiska pracy, jak również hybrydowe środowiska chmurowe, aby uczynić biznes cyfrowy tak bezpiecznym, jak to tylko możliwe.

Zmieniające się oczekiwania klientów

W przypadku coraz większej liczby potrzeb konsumenckich usługi cyfrowe zmieniają to, czego klienci chcą – i czego oczekują. Taka zmiana preferencji wyznaczyła punkt zwrotny dla doświadczeń ubezpieczeniowych. Satysfakcja klienta zależy obecnie od możliwości zdalnego zakończenia większości procesów ubezpieczeniowych za pomocą narzędzi cyfrowych, co sugeruje, że samoobsługa jest preferowana w przypadku rutynowych czynności.

W kierunku modelu hybrydowego

Sztuczna inteligencja z pewnością pojawia się na horyzoncie ubezpieczeń, ale jak wie każdy, kto miał do czynienia z chatbotem, daleko jej jeszcze do stania się dojrzałą i samowystarczalną technologią. Wciąż wymaga ludzkiego dotyku, aby nim kierować, a w każdym razie zapotrzebowanie na interakcje z klientami prowadzone przez ludzi nigdzie nie maleje. Nawet najlepsza sztuczna inteligencja nie będzie w stanie odtworzyć relacji z klientami, które buduje się poprzez spotkania twarzą w twarz.

Nawet najlepsza sztuczna inteligencja nie będzie w stanie zastąpić relacji z klientami, które buduje się podczas bezpośrednich spotkań. Choć może się to wydawać paradoksem, przemyślane wykorzystanie każdego kanału cyfrowego może w rzeczywistości zwiększyć kompetencje ludzkie, a nie je zastąpić. Naturalną konkluzją tej strategii byłby hybrydowy model CX, który pozostawia otwarte drzwi dla agenta ubezpieczeniowego, który mógłby pomagać na różnych etapach podróży klienta.